Czyszczenie BIK – jak wyczyścić BIK?

Czyszczenie BIK to potoczna nazwa czynności mającej na celu usunięcie z bazy Biura Informacji Kredytowej niekorzystnych wpisów na temat zobowiązań np. o opóźnieniach w ich spłacie.

Na skutecznym wyczyszczeniu BIK zależy przede wszystkim osobom, które przez negatywne wpisy mają problem z zaciągnięciem kredytu lub pożyczki. Sprawdź, czy da się wyczyścić BIK i w jaki sposób można to zrobić.

Co musisz wiedzieć o BIK

Nazwa BIK odnosi się do Biura Informacji Kredytowej, czyli instytucji prowadzącej bazę, do której banki, SKOK-i i firmy pożyczkowe przekazują dane na temat naszych kredytów i pożyczek. Ze zgromadzonych w rejestrze BIK informacji korzystają potem inne instytucje kredytowe, które na ich podstawie weryfikują wiarygodność swoich klientów ubiegających się o finansowanie.

Ubiegając się zatem o kredyt gotówkowy w banku lub chcąc skorzystać z pożyczki czy chwilówki, możesz się spodziewać, że zostaniesz sprawdzony w BIK. Widniejąca w nim Twoja historia kredytowa, a przede wszystkim informacje na temat tego, czy terminowo spłacasz swoje zobowiązania, będą miały wpływ na decyzję o udzieleniu Ci pożyczki.

Jak można trafić do BIK? Jakie dane są przechowywane?

Do BIK możesz trafić za każdym razem, gdy skorzystasz z jakiegoś produktu kredytowego, a więc np. zaciągniesz kredyt w banku, kupisz sprzęt na raty, podpiszesz umowę na kartę kredytową lub wykorzystasz debet w rachunku.

Również skorzystanie z pozabankowej chwilówki lub pożyczki ratalnej w firmie pozabankowej może zostać odnotowane w BIK, ponieważ coraz więcej instytucji pożyczkowych współpracuje z Biurem Informacji Kredytowej.

W bazie przechowywane są dość szczegółowe informacje na temat każdego takiego produktu kredytowego, czyli m.in.:

- kiedy go zaciągnęliśmy,

- w jakiej instytucji,

- w jakiej wysokości,

- jak go spłacamy – terminowo, czy z opóźnieniem.

Kiedy zły BIK przekreśla szansę na otrzymanie pożyczki?

Na podstawie historii spłaty zobowiązań w BIK banki i firmy pożyczkowe mogą ocenić wiarygodność swojego klienta ubiegającego się u nich o finansowanie. Za najlepszych kredytobiorców, którym bez większego ryzyka można udzielić pożyczki, uznawane są osoby korzystające w sposób umiarkowany z produktów kredytowych i regulujące punktualnie swoje raty.

Widniejące w bazie opóźnienia w spłacie zobowiązań, szczególnie te powyżej 30 dni, są sygnałem alarmowym dla instytucji finansowych, ponieważ mogą świadczyć o tym, że klient może mieć problem z terminową spłatą także kolejnego zobowiązania.

Takie informacje niekoniecznie jednak muszą przekreślać szans na otrzymanie kolejnej pożyczki – wszystko zależy od podejścia pożyczkodawców i sposobu oceny zdolności kredytowej. Banki i niektóre firmy wymagają bezwzględnie dobrej historii kredytowej, ale są też instytucje pożyczkowe, które oferują pożyczki bez BIK, a więc dane z rejestru nie mają dla nich żadnego znaczenia.

Jak długo widnieje wpis w BIK?

W BIK przechowywane są głównie dane na temat naszych aktualnie spłacanych zobowiązań. Od momentu ich zaciągnięcia aż do całkowitej spłaty instytucje finansowe przekazują do bazy informacje na temat tego, jak je spłacamy – w wyznaczonym terminie, czy z opóźnieniem.

Po terminowym uregulowaniu całości zadłużenia zobowiązanie „znika” z bazy, chyba że pożyczkobiorca wyraził zgodę na dalsze przetwarzanie danych na jego temat.

W przypadku opóźnień dłuższych niż 60 dni dane na temat problematycznego zobowiązania przetwarzane są w BIK nawet przez 5 kolejnych lat bez zgody pożyczkobiorcy, a więc są widoczne dla banków i firm pożyczkowych weryfikujących klienta. Takie przetwarzanie informacji o nieterminowo spłacanym kredycie jest jednak możliwe pod warunkiem, że kredytodawca uprzedzi dłużnika o tym procesie na piśmie (np. w wezwaniu do zapłaty) i minie 30 dni od przekazania mu tej informacji.

Czyszczenie BIK – jak działa i kiedy jest to możliwe?

Czyszczenie BIK jest rozumiane jako usunięcie z bazy BIK niekorzystnych informacji, głównie tych dotyczących opóźnień w spłacie pożyczek i kredytów, a także wpisów na temat postępowań windykacyjnych i komorniczych.

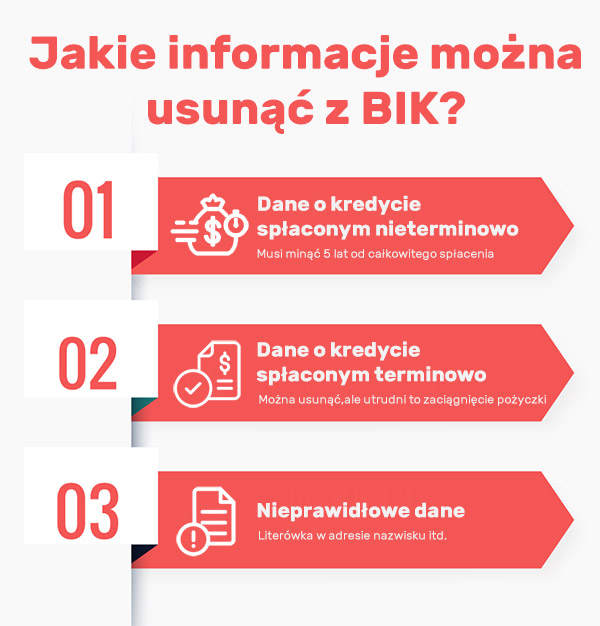

To właśnie te dane w największym stopniu „psują” historię kredytową i utrudniają zaciąganie kolejnych zobowiązań. Niestety usunięcie takich informacji z rejestru nie jest proste. Zgodnie z przepisami z BIK można bowiem usunąć z bazy wyłącznie następujące dane:

- dotyczące zobowiązania spłaconego w terminie – po uregulowaniu całej kwoty i zamknięciu umowy kredytowej

- dotyczące zobowiązania splaconego z opóźnieniami wynoszącymi nie więcej niż 60 dni – w tym przypadku zamknięcie umowy kredytowej jest także wymagane

- dotyczące zobowiązania, które jest spłacone, ale było regulowane z opóźnieniami wynoszącymi powyżej 60 dni – można to jednak zrobić wyłącznie po upływie 5 lat od jego całkowitej spłaty,

- dotyczące informacji błędnych lub nieaktualnych – np. gdy w bazie brakuje informacji o spłaconej chwilówce lub racie kredytu.

W przypadkach 1-3 usunięcie danych polega tak naprawdę na złożeniu do BIK oświadczenia o wycofaniu zgody na przetwarzanie danych. W czwartej sytuacji kredytobiorca powinien zwrócić się bezpośrednio do wierzyciela, aby ten dokonał sprostowania w bazie BIK.

Czyszczenie BIK – zrób to sam krok po kroku

Czyszczenie BIK oferują niektóre firmy świadczące usługi dla zadłużonych. Nie musisz jednak z nich korzystać, by usunąć dane z rejestru – niepotrzebnie tylko wydasz pieniądze za czynności, które możesz wykonać samodzielnie. Ponadto żadna firma nie wyczyści BIK w większym zakresie, niż jest to możliwe.

Jak samemu wyczyścić BIK? Oto instrukcja:

- Pobierz raport BIK na swój temat i przeanalizuj znajdujące się w nim dane. Wytypuj zobowiązania, które chcesz usunąć oraz informacje, które należy zaktualizować lub sprostować.

- Napisz wniosek o wykreślenie (lub aktualizację) z BIK informacji na temat wytypowanego zobowiązania. Pismo należy zaadresować do instytucji, w której zobowiązanie było zaciągnięte. Jego darmowy wzór możesz pobrać w dalszej części artykułu.

- Zaczekaj na odpowiedź instytucji.

- Pozytywną odpowiedź na wniosek warto wysłać do BIK, choć tak naprawdę to wierzyciel powinien załatwić formalności związane z usunięciem danych z rejestru.

Co musi zawierać wniosek o wykreślenie z BIK?

Wniosek o wykreślenie danych z BIK (lub wycofanie zgody na przetwarzanie danych) powinien zawierać przede wszystkim informacje na temat problematycznego zobowiązania oraz uzasadnienie żądania. Należy więc w nim wpisać następujące informacje:

- swoje dane identyfikacyjne: imię, nazwisko, adres, PESEL, numer dowodu osobistego,

- dane instytucji, do której kierowany jest wniosek: bank lub firma pożyczkowa, SKOK,

- tytuł wniosku: np. wniosek o sprostowanie danych lub zaprzestanie przetwarzanie danych w BIK,

- dane zobowiązania: numer umowy pożyczki lub kredytu, datę jej zawarcia oraz kwotę,

- uzasadnienie wniosku,

- podpis.

Czyszczenie BIK – pobierz wzór pisma

Jeśli interesuje Cię wyczyszczenie BIK, poniżej możesz pobrać za darmo wzór pisma do Biura Informacji Gospodarczej o usunięcie danych. Pamiętaj o jego prawidłowym wypełnieniu wszystkimi niezbędnymi informacjami. Pismo wydrukuj w dwóch kopiach i jedną z nich wyślij pocztą na adres banku lub instytucji pożyczkowej.

Ile trwa czyszczenie BIK?

Banki rozpatrują wnioski o usunięcie danych z BIK w trybie reklamacyjnym, a więc zgodnie z przepisami nie powinno im to zająć więcej niż 30 dni. Potem należy jeszcze odczekać, aż stosowne zmiany zostaną wprowadzone w rejestrze Biura Informacji Kredytowej.

Podobnie jest w przypadku firm pożyczkowych. Wszystkie one działają zgodnie z obowiązującymi przepisami prawa. U większości pożyczkodawców – podobnie jak w bankach – należy złożyć pismo w trybie reklamacyjnym. Rozpatrzenie wniosku potrwa około 1 miesiąca.

Jak działają firmy oferujące czyszczenie BIK?

Jak już wspomnieliśmy, istnieją firmy oferujące „profesjonalne” czyszczenie BIK. Tak naprawdę jednak ich działania sprowadzają się do sporządzenia pisma do banku lub firmy pożyczkowej z żądaniem wycofania zgody na przetwarzanie danych. Robią zatem dokładnie to samo, co może zrobić sam kredytobiorca.

Zdarza się jednak, że ich pomoc jest potrzebna, ponieważ w niektórych przypadkach należy np. udowodnić instytucji, że nie dopełniła ustawowego obowiązku poinformowania klienta o zamiarze przetwarzania danych na temat zaległego zobowiązania. Niektóre kancelarie oferują także w ramach usługi negocjacje z wierzycielami, dzięki którym możliwe jest np. rozłożenie długu na raty i skorygowanie wpisu w BIK na temat zaległości.

Ile kosztuje czyszczenie w BIK

Cena za czyszczenie BIK ustalana jest indywidualnie. Średnio jednak za wyczyszczenie historii kredytowej z problematycznej wierzytelności należy zapłacić od 50 do nawet 500 zł w zależności od stopnia skomplikowania sprawy.

Pytania i odpowiedzi

- Jak zbudować pozytywną historię kredytową w BIK?

Budowanie pozytywnej historii kredytowej w BIK nie jest trudne – wystarczy rozsądnie korzystać z kredytów i pożyczek, a zaciągnięte zobowiązania spłacać w terminie (ważne, by nie przekraczać terminów płatności powyżej 30 dni).

- Dlaczego ważne jest regularne sprawdzanie historii w BIK?

Raz na 6 miesięcy masz prawo pobrać darmowy raport o sobie z BIK i warto skorzystać z tej możliwości. Dzięki temu dowiesz się, jakie informacje na Twój temat widzą banki, SKOK-i i firmy oferujące chwilówki, a także będziesz mógł wykryć ewentualne nieścisłości np. w przekazywaniu przez nie danych na temat regulowanych przez Ciebie zobowiązań.

- Czy warto czyścić BIK w przypadku wyłącznie dobrej historii kredytowej?

Dobra historia kredytowa w BIK jest bardzo przydatna przy ubieganiu się o kredyt w banku, a nawet niewielką chwilówkę online. Z tego względu informacji na temat terminowo spłaconych zobowiązań nie warto usuwać z rejestru. To dzięki nim będziesz traktowany jako wiarygodny kredytobiorca, któremu nie tylko warto udzielić finansowania, ale też zaproponować korzystne warunki umowy.

- Co zrobić, jeśli nie mogę wyczyścić BIK?

Niektórych wpisów nie da się usunąć w BIK np. o aktualnie spłacanych kredytach, na których widnieją zaległości, ani już spłaconych pożyczkach, które były uregulowane z opóźnieniem dłuższym niż 60 dni. W takiej sytuacji warto popracować nad poprawą historii kredytowej. Możesz to zrobić, zaciągając choćby niewielkie chwilówki i spłacając je w terminie. Przede wszystkim jednak postaraj się jak najszybciej spłacić zaległe pożyczki.

0 Opinii

Jeszcze nie skomentowano!

Możesz być pierwszy