Pozabankowa karta kredytowa — oferty lipiec 2024

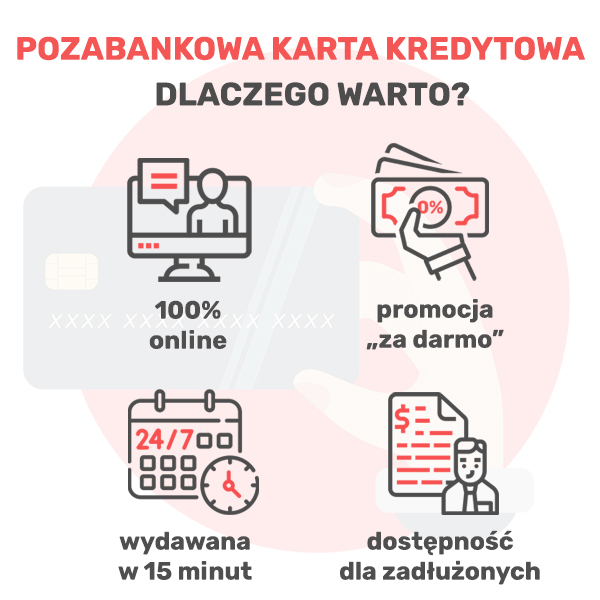

Szeroka dostępność, minimum formalności, możliwość złożenia wniosku nawet przez osoby zadłużone – pozabankowa karta kredytowa ma liczne zalety. Poznaj specyfikę użytkowania takiego produktu finansowego.

Poniżej możesz zapoznać się również z aktualnymi propozycjami kart kredytowych od pożyczkodawców pozabankowych. Wygodna forma rankingu ułatwi Ci porównywanie ofert. Zestawienie aktualne na dzień: 27.07.2024.

Pozabankowa karta kredytowa – najważniejsze informacje

Co to właściwie jest?

Pozabankowa karta kredytowa to narzędzie finansowe, przy pomocy którego możesz płacić za zakupy czy rachunki stacjonarnie i online lub (w niektórych przypadkach) wypłacać pieniądze z bankomatu. Jak wskazuje jej nazwa — nie jest wydawana przez bank, a obsługiwany przez nią limit odnawialny nie pochodzi z kredytu. Pieniądze, które z jej użyciem wydajesz, to środki pozabankowej firmy pożyczkowej i to właśnie poza sektorem bankowym możesz zawnioskować o tego typu produkt.

Jak to działa w praktyce?

W praktyce pozabankowe karty kredytowe oferują łatwiejszy i szybszy dostęp do wygodnej, odnawialnej pożyczki dla niemal każdego konsumenta, nawet jeśli ma niską zdolność kredytową, wcześniejsze, niespłacone zobowiązania lub długi. Zasady działania bankowej i pozabankowej „kredytówki” pozostają natomiast bliźniaczo podobne.

Transakcje można przeprowadzać w ramach przyznanego limitu, a każda z nich to swego rodzaju osobna mikro-pożyczka z odrębnym czasem na spłatę, która w ramach zawartego w umowie ewentualnego okresu bezodsetkowego jest nieoprocentowana.

Karta pozabankowa a bankowa — czym to się różni?

Tradycyjne karty kredytowe oferowane są przez banki, natomiast te pozabankowe można dostać od firmy pożyczkowej. Są one oferowane przez przedsiębiorstwa finansowe stosunkowo niedawno i powstały na podobieństwo swoich bankowych pierwowzorów.

Sposób, w jaki działają, jest więc w ogólnym ujęciu tożsamy, choć istnieją pewne różnice.

- Dostępność – banki współpracują tylko z konsumentami o dobrej zdolności kredytowej i nienagannej historii wcześniejszych zobowiązań, natomiast by aplikować o pozabankową kartę kredytową, nie trzeba być w świetnej sytuacji finansowej, a wpisy w bazach dłużników czy inne zobowiązania są w niektórych przypadkach dopuszczalne.

- Długość okresu bezodsetkowego – w sektorze pozabankowym czas na spłatę bez oprocentowania jest krótszy. Z reguły trwa 30 dni, natomiast w przypadku banków i wydanych przez nie kart- między 50, a 60 dni. Firmy pożyczkowe wydają również karty nieposiadające okresu bezodsetkowego.

- RRSO – pozabankowe karty kredytowe są droższe. Zarówno w kwestii prowizji, jak i odsetek czy tzw. kosztów obsługi karty. Wyższa kwota towarzyszącą spłacie salda pozabankowych kart kredytowych to pewnego rodzaju zabezpieczenie pozwalające firmom na współpracę z mniej stabilnym finansowo klientem, którego banki z automatu wykluczają.

- Szybkość udostępnienia środków do wykorzystania przez klienta – po przyznaniu bankowej karty kredytowej jej użytkownik musi poczekać na przesyłkę pocztową zawierającą fizyczną, plastikową kartę wraz z kodem PIN, którą należy następnie aktywować. W firmach pożyczkowych udostępniających „kredytówki” na wniosek online można od razu dokonać transferu części środków (nawet do 90%) z karty na własny rachunek bankowy lub posługiwać się wirtualną kartą kredytową dostępną w sieci.

Podsumowując zestawienie obu produktów w kilku słowach – pozabankowe karty kredytowe można określić jako droższe, ale zawierające środki, z których można korzystać szybciej i które są łatwiejsze do uzyskania.

Warunki otrzymania pozabankowej karty kredytowej

Łagodna polityka dotycząca zdolności kredytowej jest w przypadku firm pożyczkowych faktem, ale odpowiedzialne pożyczanie wymaga od legalnie działających przedsiębiorstw również weryfikacji konsumentów pod kątem pewnych kryteriów.

Warunki otrzymania pozabankowej karty kredytowej to:

- Osiągnięcie odpowiedniego wieku

W wielu przypadkach wystarczy ukończenie 18 roku życia, a więc nabycie pełnej zdolności do czynności prawnych, jednak niektórzy pożyczkodawcy wymagają ukończenia 21 lub nawet 25 lat. - Kryterium dochodowe

Zarobki w odpowiedniej wysokości są podstawą uzyskania karty kredytowej, tym bardziej, jeśli ubiega się o nią osoba z kiepską historią kredytową lub zadłużeniem. - Dostęp do własnego rachunku bankowego, internetu i telefonu komórkowego

Jak weryfikują klientów firmy oferujące pozabankowe karty kredytowe?

Weryfikacja spełnienia przez konsumenta kryteriów wymaganych do udzielenia świadczenia, jego tożsamości oraz zdolności kredytowej następuje poprzez skorzystanie z systemu przelewów weryfikacyjnych, specjalnej aplikacji, która łączy się z bankowością internetową potencjalnego klienta oraz w bazach danych skupiających wpisy na temat osób zadłużonych takich jak:

- BIK

- BIG

- KRD

- ERIF

- pozanaukowe systemy wymiany informacji o pożyczkobiorcach, np. Credit Check

Oznacza to, że firmy pożyczkowe sprawdzają przyszłych pożyczkobiorców niemal tymi samymi kanałami co banki, jednak stosują zupełnie inne minimum, jeśli chodzi o punktację (tzw. scoring) zdolności do zaciągania i spłaty zobowiązań zwanych powszechnie zdolnością kredytową.

W związku z powyższym, w niektórych sytuacjach możliwość zawarcia umowy mają również dłużnicy czy osoby poddane egzekucji komorniczej.

Czy pozabankowe karty kredytowe są dostępne dla dłużników i bez BIK?

Nie każda firma pożyczkowa posiada ofertę na kartę kredytową z limitem dla zadłużonych, jednak w większości przypadków wcześniejsze zobowiązania (nawet jeśli wzmianka o nich znajduje się w BIK czy innym rejestrze dłużników) nie skreślają ich posiadaczy z listy potencjalnych klientów. Mało tego, pozabankowe karty kredytowe są możliwe do uzyskania, nawet jeżeli wcześniejszym zadłużeniem zajął się już komornik.

Podstawą do uzyskania dodatkowego finansowania w formie limitu na karcie jest wtedy wysokość dochodu konsumenta. Odpowiednio wysoka zapewni mu pozytywną decyzję kredytową.

Jak widzisz, złożenie wniosku o pozabankową kartę kredytową jest realną opcją niemal w każdym przypadku, bez względu na obecną czy przeszłą sytuację związaną z budżetem. Cała procedura jest tym bardziej dostępna, że pożyczkodawcy umożliwiają przeprowadzenie jej online, przy minimum formalności i w taki sposób, by każdy poradził sobie z wypełnieniem prostego formularza.

Wniosek o pozabankową kartę kredytową – krok po kroku

Aby zaaplikować o przyznanie limitu pożyczkowego i obsługującej go karty wystarczy dostęp do internetu oraz dowód osobisty i telefon komórkowy pod ręką. Możesz to zrobić, wykonując kilka prostych kroków.

W niemal każdym serwisie firmy pożyczkowej wygląda to w ten sam sposób.

- Wejdź na stronę www wybranego pożyczkodawcy.

- Wybierz kwotę limitu pożyczki, o którą chcesz zawnioskować i potwierdź chęć zaaplikowania.

- Zgodnie z instrukcjami na ekranie wypełnij formularz, uzupełniając odpowiednie pola swoimi danymi osobowymi oraz danymi dotyczącymi sytuacji materialnej i zarobkowej.

- Potwierdź swoją tożsamość przy pomocy wybranej, dostępnej opcji (przelewu lub aplikacji Kontomatik).

- Poczekaj na decyzję kredytową.

- Jeśli będzie pozytywna — na większości platform będziesz mógł od razu złożyć tzw. dyspozycję przelewu Fast Cash, która umożliwi transfer przyznanych środków na twoje osobiste konto bankowe nawet w wysokości 80% całej kwoty. Dzięki temu będziesz mógł dysponować pieniędzmi od razu po ich zaksięgowaniu na rachunku.

Reszta gotówki będzie do Twojego użytku po otrzymaniu karty wraz z numerem PIN (pocztą tradycyjną), choć zdarza się, że obsługa karty ma miejsce jedynie w sieci i nie posiada ona plastikowej, fizycznej formy.

Pozabankowa karta kredytowa a dostępność online

Karty kredytowe, o które nie tylko wnioskuje się w sieci, ale także używa ich tylko online to wirtualne karty kredytowe. Brak namacalnego, małego prostokąta, który można schować do portfela, nie pozbawia jednak wirtualnej karty możliwości płacenia stacjonarnie czy dokonywania wypłat w bankomacie.

Karty kredytowe online są tak samo funkcjonalne, jak karty posiadające fizyczną formę z tworzywa. W sklepach czy w internecie dokonasz płatności z ich użyciem za pośrednictwem urządzenia mobilnego.

Plusem takiego rozwiązania jest mniejsze ryzyko:

- kradzieży karty lub danych,

- zgubienia lub zapodziania gdzieś karty,

- zanieczyszczenia środowiska kolejnym plastikowym odpadem po zużyciu lub przeterminowaniu się środka płatniczego.

Choć spodziewałeś się może, że wirtualna karta jest również tańsza od swojego fizycznego odpowiednika — wcale tak nie jest. Wydawanie plastikowych kart, które zamiast w internecie znajdują się także w portfelu, jest bowiem z reguły darmowe. Oba rodzaje kart generują zatem te same koszty.

Koszt pozabankowej karty kredytowej

Pozabankowa karta kredytowa może kosztować więcej, niż tradycyjna kredytówka, jednak konkretny koszt wynika z oferty, na którą się zdecydujesz oraz to, w jaki sposób będziesz korzystał z dostępnych środków.

Na opłaty związane z pozabankowymi kartami kredytowymi mogą składać się:

- koszt uruchomienia pożyczki,

- miesięczny lub roczny koszt użytkowania karty kredytowej,

- prowizja związana z wykonywanymi transakcjami (wypłata gotówki z bankomatu, przelew pieniędzy na konto),

- koszty przygotowania zestawień transakcji lub innej dokumentacji,

- opłaty za nieużywanie karty,

- oprocentowanie wykorzystanych środków, które nie zostały spłacone w okresie bezodsetkowym.

Tak jak w przypadku każdego innego kredytu czy pożyczki, całkowity koszt pozabankowej karty kredytowej jest wyrażany w RRSO, czyli rzeczywistej rocznej stopie oprocentowania. Im niższe RRSO, tym tańsza karta.

Kluczowe jest także dokładne zapoznanie się z ofertą i umową, by w trakcie korzystania z produktu nic Cię nie zaskoczyło (na przykład dodatkowy koszt związany z podniesieniem limitu karty).

Maksymalny limit na pozabankowej karcie kredytowej

Najwyższa możliwa wartość limitu pożyczki obsługiwanej przez Twoją kartę kredytową zostanie ustalona przez wydawcę po analizie Twojej zdolności kredytowej.

Kwota limitu, o którą możesz wnioskować firmach pozabankowych, mieści się zazwyczaj w przedziale od 500 zł do 6 000 zł. Wiele przedsiębiorstw oferuje najwyższy możliwy limit na start w wysokości 3 000 zł. Kwota ta może zostać zwiększona w trakcie użytkowania karty, jeśli klient wykazuje się terminowością spłat.

Warunki spłaty pozabankowej karty kredytowej

Podstawowa zasada użytkowania pozabankowej karty kredytowej mówi, że im szybciej pożyczka zostanie spłacona, a saldo wyrównane, tym mniejszy koszt poniesie jej posiadacz.

Zaletą tego typu zobowiązań jest możliwość wykorzystywania limitu po spłacie ponownie, ponieważ jest on odnawialny i bez składania kolejnych wniosków, można posługiwać się nim w dowolnym momencie.

Po każdym użytkowaniu karty będziesz musiał jednak podjąć decyzję, czy spłacasz całość pożyczonej kwoty, część środków, czy tylko opłatę minimalną. Pamiętaj jednak, że tylko całkowite uregulowanie należności w okresie bezodsetkowym nie wygeneruje dodatkowych kosztów.

Informację o całkowitej oraz minimalnej miesięcznej kwocie do spłaty powinieneś każdorazowo otrzymać od pożyczkodawcy na swój adres e-mail lub w panelu klienta. Należność płacisz, dokonując przelewu na rachunek podany w umowie.

W przeciwieństwie do kart wydawanych w banku pozabankowe karty zazwyczaj wiążą się z opłatami, nawet jeśli z nich nie korzystasz. Zdarzają się jednak wyjątki.

Czy pozabankowa karta kredytowa może być za darmo?

Na rynku dostępnych jest kilka pozabankowych kart kredytowych, w przypadku których firma pożyczkowa nie pobiera opłaty ani za założenie karty, ani za pierwszy miesiąc użytkowania, jeśli płatność na poczet wykorzystanego limitu zostanie wykonana w terminie 30 dni.

Najlepsza oferta od NetCredit

Ofertę na tego typu darmową kartę kredytową ma na przykład Netcredit, który przyznaje limity w wysokości od 500 zł do 5 000 zł. Niewykorzystane środki nie są objęte żadną opłatą, a pierwsze 30 dni dla nowych klientów wiąże się z promocją na zerowe RRSO. Prowizja za wykorzystany limit w kolejnych miesiącach wynosi zaś 16%, a każdy cykl rozliczeniowy trwa 30 dni.

Wady i zalety pozabankowych kart kredytowych

W skrócie można powiedzieć, że odnawialna pożyczka i pozabankowe karty kredytowe mogą przynieść wiele korzyści, ale wymagają samokontroli i dyscypliny.

Zalety takiego instrumentu finansowego to:

Wadą pozabankowych kart kredytowych jest przede wszystkim wysoki w porównaniu do kart bankowych całkowity koszt zobowiązania oraz sporo opłat dodatkowych.

Na co zwracać uwagę szukając pozabankowej karty kredytowej?

Parametry, którymi różnią się dostępne aktualnie karty kredytowe to m.in.:

- minimalny i maksymalny dostępny limit,

- okres rozliczeniowy,

- okres bezodsetkowy,

- rzeczywista roczna stopa oprocentowania,

- opłaty dodatkowe (na przykład za nieużywanie karty),

- promocje (na przykład środki finansowe za polecenie karty znajomemu),

- bonusowe funkcje (na przykład zniżki w wybranych sklepach).

Aby dobrze dobrać kartę do swoich potrzeb, należy ustalić priorytety i porównać oferty w oparciu o własne preferencje. Przy takiej ilości zmiennych oraz propozycji na rynku to bardzo trudne i czasochłonne. Z pomocą może przyjść ranking kart kredytowych dostępny online. Zestawienie tego typu klarownie pokazuje wszystkie kluczowe cechy każdej oferty i pozwala wybrać najlepszą wśród aktualnych propozycji.

Pozabankowa karta kredytowa – pytania i odpowiedzi

Choć pozabankowa karta kredytowa to wygodna i łatwo dostępną opcją na dodatkowy zastrzyk gotówki, wydawane za jej pośrednictwem pieniądze pochodzą z pożyczki, a więc warto podejść do nich z rozwagą.

Poniżej znajdziesz kilka dodatkowych informacji, które pomogą Ci ustalić, czy karta pozabankowa to produkt dla Ciebie.

Na co można wykorzystać środki dostępne na karcie?

Pieniędzmi dostępnymi dzięki karcie kredytowej można płacić online oraz offline, za zakupy i rachunki. Środki można też transferować na inne konta bankowe oraz wypłacać z bankomatów. Karta kredytowa wymagana jest często za granicą w wypożyczalniach samochodów lub by zakupić bilety lotnicze. Pozabankowy produkt jest akceptowany w takim samym stopniu jak ten, wydawany przez banki.

Karta pozabankowa czy chwilówka — co będzie lepsze?

Pozabankowe karty kredytowe polecane są osobom, które w pełni panują nad swoim budżetem, ale potrzebują swobody w dysponowaniu pieniędzmi i częstego sięgania po dodatkowe środki.

Chwilówka będzie lepsza dla każdego, kto chce jednorazowo wykorzystać określone finansowanie i nie potrzebuje stałego zabezpieczenia w postaci odnawialnej pożyczki.

Max limit

Max limit Bez odsetek

Bez odsetek Oprocentowanie

Oprocentowanie RRSO

RRSO